编者按: 2017年年报数据显示,实体经济公司已取代金融类公司成为A股业绩增长的“主引擎”。截至4月26日,共有3142家上市公司披露2017年报,营收总额同比增长17.03%(可比口径,下同),净利润总额同比增长20.93%;其中,非金融类公司的净利润增幅更高,达38.37%。

最新统计数据显示,截至4月26日下午,已经有1734家公司披露了2018年一季报,其中1169家上市公司的一季报净利实现了同比增长,占已经披露一季报上市公司数量的67.42%。

2017年业绩增幅近四成 非金融类上市公司成A股“主引擎”

2017年年报数据显示,实体经济公司已取代金融类公司成为A股业绩增长的“主引擎”。截至4月26日,共有3142家上市公司披露2017年报,营收总额同比增长17.03%(可比口径,下同),净利润总额同比增长20.93%;其中,非金融类公司的净利润增幅更高,达38.37%。

上述3142家公司去年共实现营收35.61万亿元,增长17.03%;净利润总额3.145万亿元,增长20.93%。其中,盈利公司有2985家,亏损157家,盈利公司比例较上年有所上升。

分行业看,采掘、钢铁、有色金属等传统周期性行业熬过了多年的低潮期,逆袭登上盈利增幅榜前三,2017年度净利润增幅分别为1167%、396%、127%,成为供给侧改革显效的标志。就营收增长排序,电子行业以34.91%的营收增幅名列第一,在进口替代和需求拉动的双重作用下,行业成长空间凸显。

2017年,A股市场趋向价值投资,业绩成色成为股价的重要支撑。与此同时,一批百亿利润“新锐”脱颖而出。招商蛇口、万华化学、广汽集团、陕西煤业2017年对应净利润分别高达122亿元、111亿元、108亿元和104亿元,成为A股公司高质量发展的“新代言”。

个股方面,基本每股收益排名前十的公司依次是:贵州茅台、中国平安、格力电器、*ST凤凰、洋河股份、大商股份、飞天诚信、春秋航空、葵花药业、片仔癀。净资产收益率排名前十的公司依次是:贤成矿业、保变电气、安信信托、游族网络、广生堂、天神娱乐、广誉远、联络互动、深中华A、印纪传媒。

国有大型企业增长显著,中小型创业类公司成长动力不减。统计显示,2017年度,中小板、创业板的营业收入分别增长26.01%和30.35%。与年报披露收官同步,2018年一季报也应在4月底完成披露。目前,共有2303家公司发布了一季报,营业利润总额和净利润总额同比增长分别为13.81%和23.96%。其中,中小板和创业板的营收增幅为24.68%和26.46%,净利润增幅分别为15.12%和37.26%。

在过往业绩外,更具前瞻性的数据当属半年报预告。记者注意到,传统产业的改革成效,以及芯片锂电等战略新兴产业的创新突破,有望构成上半年业绩增长的“双极”。

截至4月24日,有324家A股公司发布上半年业绩预告,预喜比例超过74%(包括预增、略增、扭亏等)。其中,钢铁、有色金属、化工三大行业预增比例仍然居前,显示供给侧改革效果得到延续。

在新兴产业领域,芯片半导体和锂电池产业链相关公司业绩增长动力强劲。不少半导体产业链公司在进口替代上取得了突破,驶入成长快车道。同时,新能源车和锂电池产业、北斗导航及5G产业的相关公司业绩增速也较明显。

【相关新闻】

据上证报资讯统计,2017年度,A股上市公司累计分红总额已达10380亿元(含当年季报、半年报分红,年报尚未披露完毕,后续还将增加),逐年递增;同时,沪深两市年报拟推高送转的公司仅60家,较2016年度骤减逾七成,已连降两年。

3500余家上市公司中,年净利突破百亿者仅约1%,堪称金字塔尖。其中,除了金融板块和“两桶油”,那些能成功跨越百亿业绩门槛的实业类公司,不仅会收获投资者的赞美,更向市场递出了一张闪亮名片——无需赘言和修饰,其行业地位、竞争能力和经营质量皆一目了然。

据上证报资讯统计,已经公布2017年年报或业绩快报的集成电路行业公司,逾六成2017年实现盈利并业绩同比增长,近三成盈利同比增长超过50%。国产集成电路公司呈现盈利与技术双突破的良好局面,行业开始步入快速成长期。

A股市场犹如一块试金石,尤其自2017年以来,随着资金构成、监管氛围的转变,一些私募、牛散陆续被打回原形,传统投资套路纷纷失灵。但也有少数明星私募,凭借着独到精准的选股模式与前瞻眼光,在变幻莫测的市场行情中斩获了可观的投资收益。

2017年年报披露即将收官,截至目前,有2家上市公司被出具“无法表示意见”审计报告;11家上市公司被出具“保留意见”审计报告;48家上市公司被出具“带强调事项段的无保留意见”审计报告。但这不是最后的格局。

2017年四季度以来,股价跌幅超过30%的A股公司逾700家,占比达20%。其中,有长期阴跌不止的,也有断崖式“闪崩”的。股价波动的原因难以一一透析。但通过2017年年报及2018年一季报股东榜的“十张脸孔”的变化,可以探寻主力资金出没的轨迹,减小踩雷概率。

“国家队”最新动向在此!搬个小板凳,看看汇金、证金一季度都买了哪些股票?

上市公司的2018年一季报正在如火如荼地披露。

证券时报数据中心提供的最新统计数据显示,截至4月26日下午,已经有1734家公司披露了2018年一季报,其中1169家上市公司的一季报净利实现了同比增长,占已经披露一季报上市公司数量的67.42%。

31家公司一季报净利逾10亿元

在1169家2018年一季报业绩出现上涨的公司当中,当代明诚的业绩增幅最大,达到21197.04%。其次分别是林州重机、新研股份、京运通和华凯创意。

在一季报业绩下滑的上市公司当中,云南旅游、凯文教育和*ST信通等公司业绩下滑幅度排名居前。其中,云南旅游2018年一季度亏损2088万元,上年同期亏损59.7万元;凯文教育2018年一季度亏损3011万元,上年同期则是盈利119万元;*ST信通2018年一季度亏损1.16亿元,上年同期盈利753万元。

统计数据显示,在已经披露2018年一季报的上市公司当中,有31家公司的一季报净利超过10亿元,来自银行和钢铁行业的上市公司分别为4家。兴业银行在今年一季度赚取的净利润最多,达到176.55亿元,这也是目前为止唯一一家一季报净利逾百亿元的上市公司。不过,兴业银行的净利增速并不是很高,只有4.94%。

除了兴业银行之外,平安银行、南京银行和成都银行的2018年一季报净利分别为65.95亿元、28.86亿元和10.32亿元,净利增速分别是6.13%、17.61%和20.45%。2018年一季报净利超过10亿元的4家钢铁类上市公司分别是鞍钢股份、太钢不锈、马钢股份和南钢股份,实现净利分别是15.9亿元、14.61亿元、14.17亿元和10.08亿元。

在已经披露一季报的上市公司当中,有12家公司的一季度净利亏损幅度超过亿元。例如,冀东水泥、漳泽电力、金隅集团的亏损额度分别是4.86亿元、3.43亿元和2.12亿元。

一个值得注意的现象是,在2017年年报普遍向好的背景下,一些周期性类上市公司的一季报整体上依然保持增长态度。例如,22家已经披露2018年一季报的钢铁类上市公司全部实现盈利,除河钢股份之外其他公司净利增速均保持了增长。16家披露2018年一季报的煤炭类上市公司无一出现亏损,不过有3家公司的净利润增速出现了同比负增长。

国家队的动向

以证金公司、中央汇金为代表的“国家队”的动向一直都备受关注。证券时报数据中心提供的统计数据显示,2018年一季度,证金公司出现在121家上市公司的股东名单当中。

其中,证金公司持有的国电电力股份数最量最多,达到9.63亿股。持有中国核电、兴业银行的股份数量也分别达到7.63亿股和6.49亿股。

今年一季度,在证金公司现身的121家公司当中,中油资本、恒顺众昇、南京医药、中金环境、厦门钨业、立讯精密和陕西煤业等7家公司系证金公司在2018年一季度新进前十大股东或前十大流通股股东名单。

与此同时,证金公司在今年一季度还退出了金发科技、网宿科技、爱尔眼科、济川药业、漳泽电力和博雅生物等6家公司的前十大股东或前十大流通股股东的名单。

需要指出的是,虽然证金公司退出上述公司的前十大股东或流通股东名单,但是并不意味着证金公司就一定是进行了减持。以博雅生物为例,证金以司在2017年四季度新进成为博雅生物第十大流通股股东,持股数量为186.63万股。博雅生物的2018年一季报显示,其前十大流通股股东名单的介入门槛为317万股,这意味着即便证金公司没有进行减持,也不可能跻身博雅生物前十大流通股股东名单。

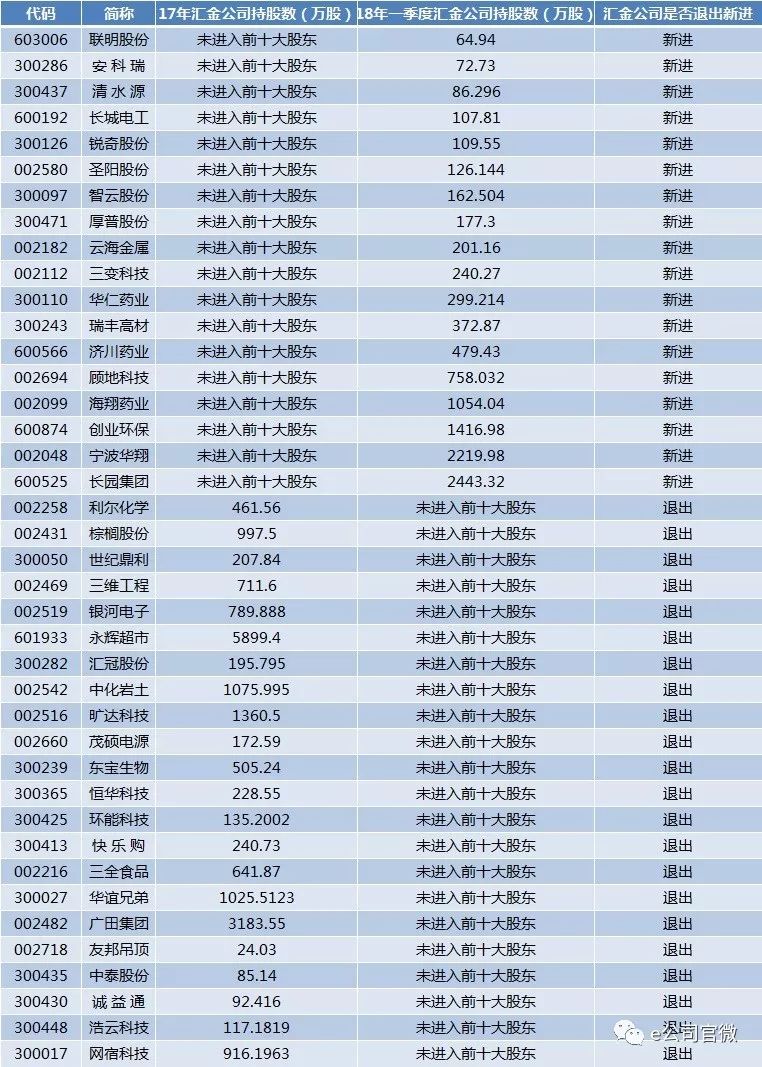

回头再看中央汇金。中央汇金现身459家上市公司的一季报当中,持有的中国联通股份数量最多,达到2.88亿股。除此之外,中央汇金持有的京东方A、平安银行等10家公司的股份数量也都在1亿股以上。

在中央汇金现身的459家上市公司当中,有18家公司是今年一季度新进,这其中就包括长园集团、创业环保等。另外,在网宿科技、浩云科技等22家上市公司的一季报当中,已经不见中央汇金的身影。

值得一提的是,网宿科技的2018年一季报显示,中央汇金和证金公司已经双双退出公司的前十股东名单和前十大流通股股东名单。

根据《私募投资基金监督管理暂行办法》第四章第十四条规定:"私募基金管理人、私募基金销售机构不得向合格投资者之外的单位和个人募集资金,不得通过报刊、电台、电视、互联网等公众传播媒体或者讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。"

慎善投资谨遵《私募投资基金监督管理暂行办法》之规定,只向特定的合格投资者宣传推介相关私募投资基金产品。

阁下如有意进行私募投资基金投资且满足《私募投资基金监督管理暂行办法》关于"合规投资者"标准之规定,即具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元,且个人金融类资产不低于300万元或者最近三年个人年均收入不低于50万元人民币。请阁下详细阅读本提示,并注册成为慎善投资特定的合规投资者,方可获得慎善投资私募投资基金产品宣传推介服务。

根据《私募投资基金监督管理暂行办法》第四章第十四条规定:"私募基金管理人、私募基金销售机构不得向合格投资者之外的单位和个人募集资金,不得通过报刊、电台、电视、互联网等公众传播媒体或者讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。"

慎善投资谨遵《私募投资基金监督管理暂行办法》之规定,只向特定的合格投资者宣传推介相关私募投资基金产品。

阁下如有意进行私募投资基金投资且满足《私募投资基金监督管理暂行办法》关于"合规投资者"标准之规定,即具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元,且个人金融类资产不低于300万元或者最近三年个人年均收入不低于50万元人民币。请阁下详细阅读本提示,并注册成为慎善投资特定的合规投资者,方可获得慎善投资私募投资基金产品宣传推介服务。

根据《私募投资基金监督管理暂行办法》第四章第十四条规定:"私募基金管理人、私募基金销售机构不得向合格投资者之外的单位和个人募集资金,不得通过报刊、电台、电视、互联网等公众传播媒体或者讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。"

慎善投资谨遵《私募投资基金监督管理暂行办法》之规定,只向特定的合格投资者宣传推介相关私募投资基金产品。

阁下如有意进行私募投资基金投资且满足《私募投资基金监督管理暂行办法》关于"合规投资者"标准之规定,即具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元,且个人金融类资产不低于300万元或者最近三年个人年均收入不低于50万元人民币。请阁下详细阅读本提示,并注册成为慎善投资特定的合规投资者,方可获得慎善投资私募投资基金产品宣传推介服务。

根据《私募投资基金监督管理暂行办法》第四章第十四条规定:"私募基金管理人、私募基金销售机构不得向合格投资者之外的单位和个人募集资金,不得通过报刊、电台、电视、互联网等公众传播媒体或者讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。"

慎善投资谨遵《私募投资基金监督管理暂行办法》之规定,只向特定的合格投资者宣传推介相关私募投资基金产品。

阁下如有意进行私募投资基金投资且满足《私募投资基金监督管理暂行办法》关于"合规投资者"标准之规定,即具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元,且个人金融类资产不低于300万元或者最近三年个人年均收入不低于50万元人民币。请阁下详细阅读本提示,并注册成为慎善投资特定的合规投资者,方可获得慎善投资私募投资基金产品宣传推介服务。